Jak firma IPEX digitalizovala firemní výdaje

Firemní karty, papírové účtenky, nekonečné proplácení a na konci měsíce překvapení v rozpočtu. Pokud vám to něco říká, nejste sami. Podle zkušeností IPEXU i wflow patří agenda firemních výdajů k oblastem, kde se ve firmách zbytečně ztrácí čas, peníze i nervy.

.avif)

IPEX digitalizoval agendu výdajů a z jedné sdílené karty přešel na osm firemních karet s napojením na schvalovací proces a účetnictví. Přečtěte si, jak tento krok firmě ušetřil čas, zvýšil přehlednost a podpořil důvěru v týmu.

Proč se IPEX rozhodl digitalizovat účetnictví

.avif)

IPEX je česká technologická firma vyvíjející moderní cloudovou platformu pro kontaktní centra. Jejich řešení pomáhá firmám sjednotit e-maily, chat, telefon, SMS i sociální sítě do jednoho prostředí a výrazně zjednodušuje komunikaci se zákazníky.

"Firma dlouhodobě investovala do zlepšování procesů směrem ven, k zákazníkům. Uvnitř ale ještě některé procesy fungovaly tradičně, včetně schvalování dokladů, které si žádalo více ruční koordinace mezi účetním oddělením a jednotlivými týmy."

Monika Frintová, CEO IPEX

Podobná situace byla i u firemních výdajů. Existovala jedna sdílená firemní karta, obchodníci občas platili ze svého a nosili účtenky zpětně. To vedlo k tomu, že některé doklady bylo obtížné dohledat nebo přiřadit k bankovním transakcím, což znesnadňovalo průběžnou kontrolu nákladů i práci účetních.

Výchozí stav: jedna karta, ztracené účtenky a nárazové výdaje

Ještě před wflow řešil IPEX typickou kombinaci problémů, které znají CFOs a provozní manažeři v mnoha firmách:

- jedna “sdílená” firemní karta u vybraného manažera

- obchodníci platili ze svého, což snižovalo ochotu platit za reprezentaci, klientské obědy, atp.

- účtenky se shromaždovaly v šuplíku, dodávaly hromadně, často se zpožděním

- při schvalování faktur chyběla skutečná kontrola na úrovni oddělení

Výsledkem byly nečekané nárazové výdaje a vedení chyběl průběžný přehled o nákladech na obchod a provoz.

Jaké řešení IPEX zvolil: firemní karty wflow a schvalovací workflow

Jak potvrzuje ze své praxe i Petr Sobotka, CRO wflow, právě agenda zaměstnaneckých výdajů bývá jednou z nejpodceňovanějších oblastí, i když má na cashflow, reporting a vnitřní kulturu firmy zásadní dopad.

"S narůstajícím počtem výdajů a rostoucím týmem je pro firmy čím dál důležitější najít systém, který by kombinoval rychlost, přehlednost a jednoduchost při práci s firemními náklady. To nabízí wflow."

Petr Sobotka, Co-founder & CRO wflow

IPEX proto začal používat firemní karty vydávané Českou spořitelnou a Visa, přímo napojené na wflow, a také mobilní aplikaci wflow jako nástroj pro digitalizaci účtenek a schvalování odkudkoliv.

Proces vypadá jednoduše:

- Zaměstnanec zaplatí firemní kartou.

- V mobilní aplikaci wflow se mu ihned zobrazí transakce a přijde notifikace.

- Zaměstnanec vyfotí účtenku, doplní poznámku (např. s jakým klientem byl na schůzce) a případně nákladové středisko.

- OCR vytěží data z účtenky, doklad se zařadí do schvalovacího workflow.

- Po schválení putuje doklad do účetnictví nebo ERP systému.

Důležitou roli hraje právě schvalovací workflow. IPEX nastavil cestu tak, že první schvalovatel je vždy vedoucí oddělení a teprve poté se doklad dostává k CEO. Každý manažer tak vidí své náklady v reálném čase a zároveň existuje druhý stupeň kontroly.

Rozpočty, limity a virtuální karty místo nepříjemných překvapení

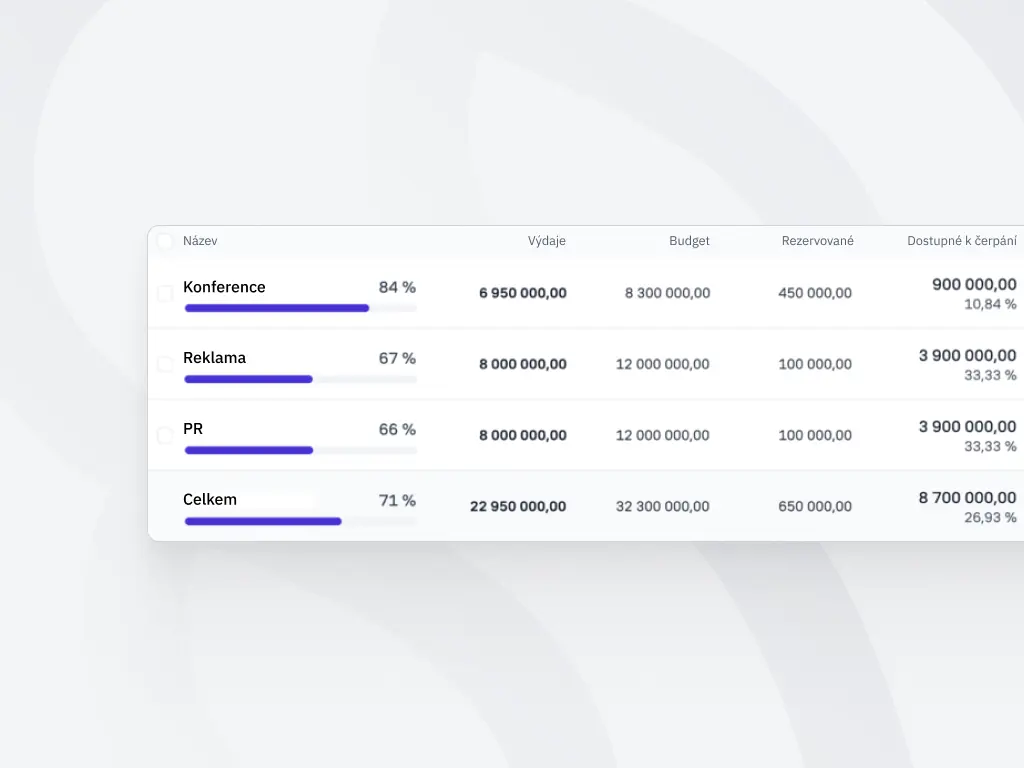

Kromě samotných firemních karet a digitalizace účtenek je klíčový přístup k rozpočtům. IPEX má pro každé oddělení nastavené budgety, včetně reprezentace, a ty propojuje s limity na kartách.

Monika Frintová potvrzuje, že díky tomu se firma zbavila situací, kdy byly v plánu výdaje 30 tisíc, ale nakonec se na konci roku objevilo 80 tisíc a nikdo pořádně nevěděl proč. Limit na kartě, rozpočet oddělení a schvalovací workflow drží výdaje pod kontrolou průběžně, ne až při závěrce.

Zajímavý prvek jsou také virtuální firemní karty, které lze v rámci wflow a České spořitelny využít například pro jednotlivé online služby s přesným měsíčním limitem. Tím se minimalizuje riziko nechtěných plateb a zároveň je jasné, k čemu konkrétní karta slouží.

Implementace: z jedné karty na osm během pár dní

Protože IPEX už využíval Českou spořitelnu jako firemní banku, byla samotná implementace rychlá. Jak zaznělo na webináři, stačilo spojit bankéře v České spořitelně, ověřit bankovní identitu v aplikaci George a během hodin až jednotek dní se karty objevily v telefonech zaměstnanců.

Firma začala pilotem v obchodním týmu. Z jedné sdílené karty se během krátké doby stalo osm individuálních firemních karet pro konkrétní zaměstnance, přičemž IPEX plánuje postupné rozšíření do dalších týmů.

Reálné výsledky: méně administrativy, více důvěry a lepší kontrola

Podle Moniky Frintové ušetřilo propojení firemních karet, mobilní aplikace a schvalovacího workflow firmě hodiny práce měsíčně. "Zrychlilo se předávání dokladů k účetním, narostla přehlednost a významně se omezilo ruční přepisování a dohledávání účtenek," říká.

Kromě měřitelných přínosů má řešení i zajímavý „soft“ efekt. Když firma přestala držet jednu kartu u zodpovědné osoby a začala vydávat firemní karty přímo obchodníkům, zvýšila se míra důvěry a motivace. Zaměstnanci mají jasná pravidla, limity a rozpočet, ale zároveň komfort a status, který firemní karta přináší.

.avif)

Co si z příběhu IPEX může vzít vaše firma?

Pokud jste CFO, finanční ředitel nebo provozní manažer a řešíte podobné výzvy, u IPEXu se osvědčil následující postup:

- Začněte pilotem v jednom týmu, typicky v obchodu, kde vzniká hodně drobných firemních výdajů.

- Nastavte jasná pravidla, rozpočty a limity pro každou firemní kartu.

- Firemní karty wflow jsou automaticky napojené na mobilní aplikaci a schvalovací workflow, takže se doklady dostávají k účetním průběžně.

- Využijte virtuální karty pro online služby a opakované platby, kde lze snadno nastavit konkrétní limit.

Tím získáte průběžnou kontrolu nákladů v reálném čase, zjednodušíte práci účetním a manažerům a zaměstnancům dáte moderní nástroj, který jim usnadní každodenní fungování.

Závěr a další kroky

V tomto článku jsme si na příkladu ukázali, že digitalizace firemních výdajů není jen o hezké aplikaci, ale hlavně o propojení firemních karet, schvalovacího procesu a účetnictví do jednoho funkčního celku.

Pokud chcete podobnou automatizaci firemních výdajů i ve vaší firmě, může vám wflow pomoci nastavit proces od prvního pilotu až po škálování na celou organizaci, včetně integrace s bankou a účetním systémem. (wflow.com)

Domluvte si krátkou ukázku a projděte si, jak by mohl vypadat váš vlastní scénář digitalizace firemních výdajů od první karty po kompletní schvalovací workflow.

Přečtěte si další články

Checklist pro CFO: Jak zavést automatizaci rozpočtu bez výměny ERP

Automatizace rozpočtového řízení nepředstavuje radikální změnu ERP systému. Představuje posun směrem k modelu, kde plán, závazky a výdaje tvoří jeden kontinuální datový tok.

Cílem není vytvořit nový systém, ale zajistit, aby rozpočet reflektoval realitu průběžně, a byl tak užitečným nástrojem řízení firmy. Jak toho dosáhnout?

1. Zmapujte současný proces

Než začnete mluvit o automatizaci, položte si nepříjemnou otázku: Pokud je rozpočet překračován, v jakém okamžiku se to dozvíte vy?

Ve chvíli schválení objednávky? Ve chvíli přijetí faktury? Nebo až při měsíční uzávěrce?

V mnoha středně velkých firmách vzniká závazek dnes, ale do rozpočtu se promítne až za několik týdnů. Mezitím proběhnou další rozhodnutí, která jsou tím pádem často vystavěna na základě neúplných informací.

Zmapujte si konkrétní okamžiky:

- Jak dlouho vzniká závazek (objednávka, smlouva, schválení výdaje)?

- Kdo ho zpracovává, schvaluje a kontroluje?

- Za jak dlouho se projeví v rozpočtu?

- Kolik času uplyne mezi vznikem závazku a jeho propsáním do dalšího rozhodovacího procesu?

Tato časová mezera mezi vznikem závazku a jeho viditelností je místo, kde se ztrácí kontrola. A právě tam začíná potřeba automatizace účetnictví.

2. Propojte rozpočet se schvalovacím procesem

V tradičním modelu je rozpočet referenční dokument. Schvalovací proces běží odděleně. V moderním, funkčním modelu je rozpočet součástí schvalovacího workflow.

Výdaj je posuzován nejen z hlediska věcné správnosti, ale i z hlediska okamžité dostupnosti alokace. Rozpočtové limity nejsou jen reportované, ale jsou aktivně kontrolované.

Firmy, které chtějí udržet tempo, musí přesunout kontrolu z uzávěrky do okamžiku rozhodnutí.

Rozpočet musí být součástí rozhodování o výdajích. To znamená:

- kontrola limitu ještě před schválením

- transparentní odpovědnost

- jasná auditní stopa

Navrhované řešení: Integrace rozpočtových limitů do automatizovaného schvalovacího workflow.

3. Zapojte budoucí závazky

Představte si běžnou situaci: Obchodní oddělení schválí marketingovou kampaň za 1,2 milionu Kč. Objednávka je podepsaná, projekt běží. Faktura ale dorazí až za 30 dní.

Podle rozpočtu je tedy marketing stále „v limitu“. Ve skutečnosti už je ale značná část rozpočtu alokována. Management mezitím schválí další aktivitu, protože čísla vypadají bezpečně.

Vzniká chyba, která netkví ve špatně nastaveném rozpočtu, ale ve workflow, ve skterém není možno počítat s budoucími závazky.

Navrhované řešení: Automatické přiřazování schválených objednávek a závazků k odpovídajícím rozpočtům v reálném čase.

4. Zavádějte automatizaci účetnictví postupně

Automatizaci není nutné implementovat plošně. Začněte u největších nákladových položek, u projektových rozpočtů nebo u investičních výdajů.

Postupné zavádění snižuje riziko chyb a zvyšuje adaptabilitu zaměstnanců na nový systém.

Zdroje:

The CFO: Your 2026 budgeting process needs a real-time GPS (2025)

SAP Signavio: How finance leaders can maximize financial excellence and efficiency (2025)

Řízení nákupu: Proč účetní oddělení potřebuje víc než jen ERP

Je to stabilní základ. Jenže ERP řeší realitu až ve chvíli, kdy už nastala. A právě to je pro účetní oddělení klíčový problém.

ERP vs. účetní software?

Než budeme mluvit o rozšíření ERP, je dobré si ujasnit základní pojmy.

ERP (Enterprise Resource Planning) je komplexní podnikový informační systém, který propojuje finance, účetnictví, nákup, sklad, výrobu, prodej i reporting do jednoho datového celku. Jeho cílem je centralizovat řízení firmy za použití jedné databáze.

ERP je páteř organizace.

Účetní / ekonomický software je oproti tomu užší nástroj zaměřený primárně na:

- vedení účetnictví

- evidenci dokladů

- DPH agendu

- mzdovou agendu

- finanční výkazy

Zatímco ERP řeší řízení celé firmy, účetní software řeší především legislativní a finanční závazky.

V českém prostředí se ale hranice často překrývají.Menší firmy používají ekonomický systém jako své ERP. Větší organizace mají robustní ERP s účetním modulem.

Nejčastější ERP a účetní systémy v České republice

Na českém trhu se nejčastěji setkáte s těmito řešeními:

ERP systémy:

Ekonomické / účetní systémy:

- Pohoda

- Money S3 / S4 / S5

- Premier System

Tyto systémy tvoří stabilní základ finanční infrastruktury firmy. A právě proto je důležité zdůraznit jednu věc: ERP je univerzální systém.

Specializované nástroje pro řízení nákupu (procurement management tools) jsou hlubší procesní vrstvou nad ním. Nejde o konkurenci, ale o rozšíření.

Řízení nákupu a účetní oddělení: kde vzniká problém?

Účetní oddělení často vstupuje do procesu až ve chvíli, kdy nákup už proběhl a

- faktura dorazila,

- rozpočet byl překročen,

- objednávka nebyla předem schválena.

ERP tuto situaci zaznamená. Ale už ji neovlivní. A tady právě vzniká slepé místo, které zatěžuje účetnictví víc než samotné účtování. Kontrola přichází příliš pozdě.

Kde chybí kontrola v ERP

Pokud takové problémy mohou ve vaší firmě nastat, řešením není změna ERP, ale jeho rozšíření o další vrstvu.

Řešením je doplnit jej o specializovaný nástroj pro řízení nákupu, procurement management tool, které zasahují ještě před vznikem závazku.

Tyto nástroje fungují jako procesní vrstva nad ERP. Nastavují pravidla schvalování, kontrolují rozpočty v reálném čase a vytvářejí auditní stopu ještě před přijetím faktury.

ERP zůstává odrazem reality, ale výdaj už neprojde bez kontroly.

Co ERP zvládá dobře a kde potřebuje podporu

Silné stránky ERP = účetní jádro

ERP systémy jsou navrženy pro finanční řízení. Evidují účetní doklady, propojují objednávky se skladem, generují reporting a drží účetnictví konzistentní. V této roli fungují velmi dobře.

Limity ERP v řízení nákupu

ERP však není primárně navrženo jako pokročilý procurement management software. V oblasti řízení nákupu často chybí:

- flexibilní schvalovací workflow,

- detailní kontrola rozpočtů před objednávkou,

- systematická práce s dodavateli,

- analytika výdajů v reálném čase,

- intuitivní uživatelské prostředí pro manažery.

ERP eviduje výsledek. Specializovaný nástroj řídí proces.

Jak software pro řízení nákupu rozšiřuje ERP

Moderní nástroje pro správu nákupu nenahrazují ERP, ale je možné je snadno integrovat.

Pokročilé řízení dodavatelů

Umožňují sledovat historii spolupráce, plnění smluvních podmínek a objem nákupů. Účetnictví tak pracuje s transparentními daty, nikoli s izolovanými doklady.

.webp)

Inteligentní schvalovací workflow

Pokročilé schvalovací workflows nastavují jasná pravidla podle částky, oddělení či typu nákupu. Výdaj bez schválení jednoduše nevznikne.

Přehled o výdajích v reálném čase

Nástroj poskytuje okamžitou viditelnost nad rozpočty a závazky. Finanční oddělení tak posouvá kontrolu do fáze rozhodování, nikoli až do fáze účtování.

Automatizace procesů v režii wflow

> Nástroj pro správu výdajů wflow umí převést řízení výdajů z manuálních kroků a emailů do plně digitálního procesu, který běží „neviditelně“ společně s vaším ERP systémem.

> Software wflow pokrývá celý životní cyklus výdaje: od žádanky a objednávky přes schvalování až po výrazně rychlejší zpracování faktur a jejich párování s objednávkami.

> Systém umožňuje vytvoření objednávek a jejich automatickou konverzi do PDF, spravuje přehledy dodavatelů a katalog položek, a především poskytuje kontinuální sledování rozpočtů v reálném čase, takže účetní nikdy nepřijde do procesu příliš pozdě.

> Každý krok má svou auditní stopu a historii změn, takže máte přehled o tom, kdo co schválil a kdy.

> Notifikace upozorňují na důležité události a celá kontrola probíhá transparentně a bez zbytečné administrativy, což posouvá ERP na komplexní funkční nástroj pro řízení výdajů a dává účetnímu oddělení jistotu, že data jsou ještě před zaúčtováním schválená a dobře zdokumentovaná.

Co to znamená pro účetní oddělení v praxi

Uzávěrka přestává být obdobím dohledávání kdo co schválil a vysvětlování překročených rozpočtů. Každá faktura má jasnou historii, existuje vazba na objednávku a odpovědnost je jasně dohledatelná.

Počet nejasností a chyb klesá, protože výdaje jsou kontrolovány předem. Auditní otázky mají jednoznačné odpovědi, protože celý proces je zdokumentovaný s jasnou auditní stopou.

Účetní oddělení tak nepřebírá odpovědnost za chyby, které vznikly mimo něj. Může se soustředit na kontrolu a analýzu místo hašení důsledků neřízených nákupů.

Klíčová shrnutí

> ERP či účetní software je dobrý základ, ale pro efektivní řízení nákupu potřebujete specializované nástroje

> Integrace je snadná a nevyžaduje změnu ERP

> Moderní software pro řízení výdajů přináší vyšší kontrolu, úspory i komfort

Zjistěte, jak může nástroj wflow rozšířit váš ERP systém a přinést kontrolu nad výdaji ještě před jejich zaúčtováním.

FAQ

Lze nástroje pro správu výdajů integrovat s mým ERP?

Ano. Moderní nástroje fungují jako ERP add-ons a integrují se přes API. Podívejte se na seznam ERP a účetních softwarů, se kterými lze propojit wflow.

Musím měnit ERP, pokud chci lepší řízení nákupu?

Ne. Specializovaný nástroj pro správu výdajů ERP doplňuje, nikoli nahrazuje.

Jaký je rozdíl mezi ERP procurement modulem a specializovaným nástrojem pro správu výdajů?

ERP nabízí základní funkce. Specializovaný software pro žízení nákupu přináší adaptabilní workflow, spolehlivou analytiku a kontrolu ještě před vznikem závazku.

Jak digitalizovat finanční archiv ve 3 krocích

Digitalizace finančního archivu už přitom dávno není něco navíc, ale strategická nutnost. Firmy, které chtějí škálovat bez zvětšující se administrativní zátěže, potřebují mít své účetní doklady pod kontrolou. To znamená: rychle dohledatelné, bezpečně uložené a v souladu s legislativou.

Tento praktický návod vám ukáže, jak digitalizovat dokumenty krok za krokem, bez zbytečných komplikací. Zároveň si ukážeme, kde vznikají skutečné úspory času a nákladů.

Proč digitalizovat finanční archiv?

Digitální archivace dokumentů neznamená jen převést papír do PDF. Znamená to vytvořit funkční a snadno přístupný systém, který umožní:

- okamžité vyhledávání dokladů

- snížení nákladů na skladování

- vyšší bezpečnost a řízení přístupů

- jednodušší audit a kontrolu

Přínosy nejsou teoretické. Klienti wflow jsou schopní výhody digitalizace účetnictví a digitální archivace vyčíslit. Účetní skupina KODAP až 56% úsporu času při zpracování faktur po zavedení digitalizace. Společnost SMEyo zaznamenala až 70% zrychlení práce s doklady díky digitalizovanému workflow.

Podrobnější rozbor výhod najdete v našem průvodci digitální archivací účetních dokladů.

Než začnete s digitální archivací účetních dokladů

Úspěšná digitalizace účetnictví vyžaduje přípravu.

1. Vhodnou technologii

- Kvalitní skener nebo externí digitalizační službu

- Nastavení rozlišení min. 300 DPI

- Archivní formát PDF/A

2. Software pro digitální archivaci

Vyberte řešení, které nabízí:

- fulltextové vyhledávání

- metadata a štítky

- auditní stopu

- řízení přístupových práv

- zálohování

Klíčové je, aby šlo o skutečně bezpečný digitální archiv s certifikací ISO 27001, nikoli jen úložiště souborů.

3. Plán zapojení týmu

Stanovte odpovědnosti, harmonogram a rozsah projektu. Digitalizace bez jasného řízení často skončí novým digitálním chaosem.

Krok 1: Audit a kategorizace dokumentů

Než začnete skenovat, musíte vědět, co vlastně archivujete.

Inventura fyzických dokumentů

Zmapujte typy dokladů, jejich umístění a objem. Zjistěte, které dokumenty jsou klíčové pro účetnictví a které lze po vyhodnocení skartovat.

Prioritizace podle retenčních lhůt

Zákon o účetnictví (č. 563/1991 Sb.) stanovuje povinné lhůty uchovávání účetních dokladů. Tyto požadavky musí být při digitalizaci respektovány.

Určete, které dokumenty mají:

- daňovou hodnotu

- účetní význam

- provozní relevanci

Vytvoření taxonomie

Vytvořte strukturu kategorií například podle dodavatele, roku, typu dokladu nebo projektu. Dobře nastavená taxonomie je základem pro funkční proces digitalizace faktur, dokladů a účetních dokumentů.

Rozhodnutí: ponechat, digitalizovat nebo skartovat

Ne všechny dokumenty je nutné uchovávat. Audit vám pomůže určit, které papíry mají být digitalizovány a které lze bezpečně(!) zlikvidovat.

Krok 2: Skenování a digitalizace

Druhý krok je samotné převedení dokumentů do digitální podoby.

Volba metody skenování

Rozhodněte se mezi interním skenováním a outsourcingem. U větších archivů může externí služba výrazně urychlit celý proces.

Nastavení optimální kvality

Pro účetní doklady doporučujeme:

- minimálně 300 DPI

- formát PDF/A

- pravidelnou kontrolu čitelnosti během celého procesu

OCR technologie pro vyhledávání

Ověřte si, zda jsou vaše naskenované dokumenty čitelné pro OCR technologii, která vám následně ulehčí vytěžování fatur a bude sloužit i pro fulltextové vyhledávání. Díky tomu se dokumenty stanou skutečně vyhledatelnými, nikoli jen uloženými obrázky.

Krok 3: Organizace, zabezpečení a správa

Skutečná hodnota vzniká až v této fázi.

Nahrání do digitálního archivačního softwaru

Dokumenty nahrajte do strukturovaného systému. Pouhé ukládání na sdílený disk nestačí.

Metadata a štítky

Každému dokumentu přiřaďte metadata – dodavatele, datum, částku, typ dokladu. Díky tomu lze dokument dohledat během sekund.

Nastavení přístupových práv

Omezte přístup podle rolí. Finanční archiv by měl být chráněn před neoprávněným přístupem.

Zálohování a retenční politika

Zajistěte pravidelné zálohování a jasnou politiku uchovávání. Digitalizace bez záloh zvyšuje riziko ztráty dat.

Školení týmu

Být s týmem na jedné lodi je klíčové. Úspěch digitalizace poznáte podle toho, že zaměstnanci skutečně přestanou pracovat s papírem a přejdou na digitální proces. Tak jako se to povedlo u české společnosti Vuch, která díky digitalizaci a automatizaci ušetří 8–10 hodin týdně rutinní administrativy. To je čas, který lze věnovat analytice nebo strategickým úkolům.

Nejčastější chyby, kterým se vyhnout

- Nekvalitní nebo nečitelné skeny

- Chaotické pojmenování souborů

- Absence metadat

- Nedostatečné zálohování

- Předčasná skartace originálů

Tyto chyby mohou celý projekt znehodnotit.

Měření úspěchu digitalizace

Úspěšné zavedení systému pro digitální archivaci účetních dokumentů se projeví konkrétními ukazateli:

- Zkrácení času dohledání dokumentu z minut na sekundy

- Snížení nákladů na skladovací prostory

- Nižší administrativní zátěž týmu

Spojte se s wflow a faktury už vždy budou chodit automaticky na jeden sběrný e-mail, vytěžovat je bude umělá inteligence a archivovat se budou automaticky ne bezpečný cloud.

Udělejte první krok k digitalizaci účetnictví

Klíčová shrnutí

> Digitalizace účetních dokladů zvyšuje efektivitu i bezpečnost.

> Správně nastavený digitální archiv usnadňuje audit a kontrolu.

> Investice do kvalitního řešení pro digitální účetnictví se vrací v úspoře času a snížení rizik.

FAQ

Jak dlouho trvá digitalizace finančního archivu?

Záleží na objemu dokumentů. U menších archivů může jít o několik dní, u větších o týdny.

Musím uchovávat papírové originály po skenování?

Podle § 33a zákona č. 563/1991 Sb. lze originály nahradit digitální kopií, pokud je zajištěna autenticita, integrita a čitelnost.

Jaké rozlišení použít pro skenování účetních dokladů?

Doporučeno je minimálně 300 DPI a formát PDF/A.

Kolik stojí digitalizace dokumentů?

Náklady závisí na objemu a technologii. V praxi se však investice vrací úsporou času a nižší administrativní zátěží.

Zdroje:

- Sbírka zákonů

- Ministerstvo financí České republiky: E-faktura umožňuje snížit administrativní zátěž a zrychlit komunikaci